AMD指引数据未超预期,英伟达统治力难破?

AMD发布2024财年第三季度财报。财报显示,营收达68.2亿美元,同比增长18%,环比增长17%;净利润达到7.71亿美元,同比大增158%,毛利率达50%。第三季度的业务表现强劲,实现创纪录的季度营业额,主要得益于EPYC(霄龙)处理器和Instinct系列数据中心产品的销售增长,以及市场对Ryzen(锐龙)PC处理器高涨的需求。

本文引用地址:

宣布收购全球最大超大规模计算公司ZTSystems,包括现金和股票在内,总交易额达49亿美元,预计将在2025年上半年完成,具体取决于监管部门的批准和其他常规交割条件;同时,AMD也完成了对Silo AI的收购,以加速AI模型在硬件上的开发和部署。

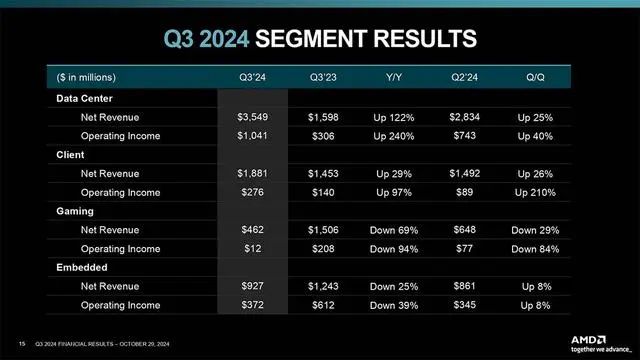

从三季度财报中可以看出,与AI相关的数据中心业务是AMD当下备受关注的焦点。数据中心部门收入三季度达35.49亿美元,同比大幅增长122%,环比增长25%,收入连续三个季度创新高,且增速在今年逐季提高。这主要得益于公司旗下的AI芯片产品Instinct GPU、EPYC CPU销量的增加。

客户端事业部本季度营业额为18.81亿美元,同比增长29.5%, 环比增长26%,增长主要来自最新的Zen 5架构锐龙处理器激发的强劲需求;游戏事业部本季度营业额为4.62亿美元,同比下降69%,环比下降29%,主要原因是半定制业务营业额减少;嵌入式事业部本季度营业额为9.27亿美元,同比下降25%,主要由于客户对库存水平的调整。

当前PC市场依旧低迷,IDC最新报告显示今年第三季度全球PC出货量同比下降2.4%,市场需要更长时间来复苏,预计明年将能回到个位数增长。苏姿丰透露,公司对2025年的PC市场持乐观态度,预计上半年会出现一定程度的季节性,也许会增长中等个位数。

AMD指引数据未超预期引发担忧

AMD对四季度的营收指引区间为72-78亿美元,环比增长约10%,区间中点为75亿美元,略低于市场平均预期的75.5亿美元。在市场期待更大提升的情况下,这引发了市场对于“AI泡沫”的担忧 —— 英伟达、AMD这批因AI业绩暴涨的明星公司能否符合预期持续增长,恰恰是影响市场信心的关键因素。

市场上AI芯片主要是被用于谷歌、Meta、微软、亚马逊、特斯拉等硅谷科技巨头投入数据中心AI基建项目,英伟达、AMD的数据中心业务大部分增长都来自这些“小部分”的大客户。如果大客户们正在布局的AI基础设施数量超过了当下实际的需求,未来可能会导致泡沫破裂。

但也分析认为AI需求的健康程度毋庸置疑,AMD主要是受到供应链的限制而无法满足对AI芯片的订单激增。全球最大芯片代工制造商台积电在7月份曾警告称,一直到2025年,全球人工智能芯片的产能都将非常紧张,意味着先进制程半导体的供应面临重大障碍。

就AI芯片的供应情况,苏姿丰表示AMD对供应链在过去几个季度的表现感到满意,但很明显仍处于一种紧张的供应情况,预计后续几个季度还将维持这种紧张的供应情况。

英伟达的挑战者

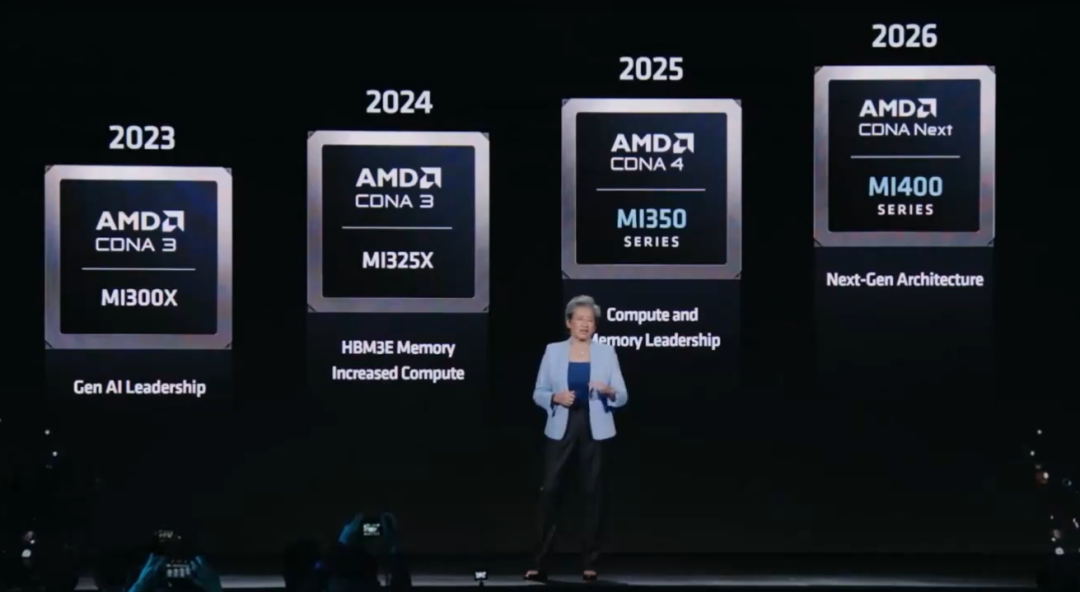

由于市场对AI芯片和处理器的需求增加,不少人将AMD定位为英伟达的竞争对手。作为被外界看好的「英伟达挑战者」,10月10日于旧金山举行的Advancing AI活动上AMD推出了下一代Instinct MI325X,有望在2024年第四季度投入生产,预计从2025年第一季度开始发货。

MI325X采用了与上一代MI300X相同的CDNA 3架构,并扩展内存容量和带宽优势,首次采用了业界目前最先进的HBM3E,总容量达256GB,基于16-Hi堆栈制程,内存带宽高达6TB/s,单颗芯片总共拥有1530亿个晶体管。与H200相比MI325X推理性能提高20%,在运行Meta的Llama 3.1大模型时,MI325X的推理性能比H200高出40%。

横向对比,英伟达H200采用的HBM3E容量为141GB,带宽为4.8TB/sz,总晶体管数量约为800亿个;在今年3月,英伟达最新推出的B200采用的HBM3E内存容量为192GB,与MI325X的256GB HBM3E内存容量仍存在差距。虽然HBM3E内存容量并不是评判性能的唯一标准,但对产品性能的上限有明显提升,这也是AMD直面英伟达的底气。

AMD此次更新了其AI芯片的路线图,预计下一代MI350系列将在明年下半年上市,将采用3nm制程,并把HBM3E内存再提升至288GB,使用新一代CDNA 4架构,推理性能比基于CDNA 3架构的加速器提高了35倍,届时AI性能将实现有史以来最大的代际提升。MI355X的FP8和FP16性能相比MI325X提升幅度约为77%,FP16峰值性能达到2.3PFLOPS,FP8峰值性能达到4.6PFLOPS。

作为英伟达芯片的“性价比替代”,AMD有机会凭借其MI325X和MI350 Instinct产品来争取更多的市场份额。预计客户对AMD大部分产品组合仍将集中在MI300上,微软和Meta在本季度则扩大了对AI加速器MI300X的使用,微软已在广泛使用MI300X。

英伟达的统治力难破?

英伟达的脚步也并未放缓,今年3月推出的B200的性能是上一代H200 GPU的2.5倍。B200拥有高达2080亿的晶体管数量和192GB的HBM3E内存容量,提供了8TB/s的内存带宽,采用Blackwell新架构,AI运算性能在FP8及新的FP6上都可达20PFLOPS,是前一代Hopper构架的H100运算性能8PFLOPS的2.5倍。

从硬件性能上看,英伟达B200在晶体管数量、内存带宽以及FP8峰值性能等方面都占据了明显优势,总体而言MI325X与B200相比仍存在不小的差距。不过按照AMD的设想,MI325X足以跟H200正面竞争,明年推出的MI350系列将对标B200开始新一轮的竞争。

英伟达与AMD今年都已将AI芯片的发布由“两年一更”提速到“一年一更”,新品来势凶猛,从技术路线图的角度进行观察,AMD与英伟达在发展进程上似乎并没有太大的差距。然而,当产品真正量产投入到各种应用场景中时,只有经过客户检验,才能赢得市场的认可。

值得注意的是,B200原计划于今年晚些时候正式出货,然而由于Blackwell产能问题影响,B200将延迟发布三个月或更长时间,批量出货或延迟至明年第一季度。

AMD与英伟达这两大巨头之间的对决,更是吸引了无数人的目光,从近期表现来看,AMD似乎暂时还没有表露出足够的竞争力。当前,英伟达一骑绝尘,AMD难以望其项背 —— TechInsights公布的数据显示,2023年全球数据中心GPU总出货量达到了385万颗,其中,英伟达以98%的市场份额稳居第一,AMD仅有1.2%的市场份额位居第二,相差仍是十分悬殊。

摩根士丹利称,英伟达Blackwell GPU未来12个月的产能已经被预定一空,这意味着现在下订单的新买家必须等到明年年底才能收到货。如此压倒性的需求可能表明英伟达明年的AI芯片市场份额将会进一步增长,不过AMD在与英伟达的竞争中,长期将自身看作市场的“多一种选择”。苏姿丰此前表示AI芯片市场足够大,容得下多家企业,AMD不是必须要打败英伟达才能成功。

未来五年,人工智能芯片市场的年销售额可能达到4000亿美元,而英伟达目前的市场份额约为70%至95%。在可预见的未来,英伟达将保持其主要的市场份额,那么,在与英伟达的对垒中,AMD究竟还差在哪儿?

· AI芯片的本身性能,英伟达采用了高度优化的架构,在浮点运算能力方面表现卓越,还具备出色的并行处理能力。AI计算任务通常具有高度并行化的特点,英伟达通过集成大量的计算单元能够同时处理多个数据块,这种并行处理能力可以让芯片在处理AI任务时充分利用数据的并行性,进一步提高计算效率。

· 研发投入巨大,过去10年,英伟达累计投入费用高达364亿美元,高于苹果公司、微软公司等科技巨头。截至2024财年(2023年自然年),英伟达研发费用高达86.75亿美元,是AMD同期研发费用的1.48倍;而根据目前的年化预测,英伟达的研发投入是AMD的2倍。随着研发投入的不断增长,通过技术进步降低成本和产品价格,不断推出新的产品吸引更多消费者,英伟达优势自然也逐渐凸显。

· 生态布局的建立进一步增加了竞争壁垒,英伟达推出CUDA平台,应用到3D游戏、图像处理、科学计算、大数据处理、机器学习等广泛领域。如今AMD抢占市场份额时遇到的最大难题就是CUDA平台在AI软件开发领域建立起的护城河,开发人员已经牢牢绑定在了英伟达的生态系统里。

· 在先进制程的获取上抢占先机,英伟达与台积电长期稳定的合作关系,使其在芯片生产的供应链管理上更加成熟,体现在生产计划的精确安排、生产周期的有效控制以及产品良率的保障上。相比之下,AMD 在争取台积电先进制程产能时,往往受到英伟达订单的挤压,在生产计划和良率控制方面可能面临更多的不确定性,这在一定程度上影响了AMD产品的市场竞争力和供货稳定性,进而导致其在AI芯片市场份额争夺中处于劣势。

尽管目前AMD在这些关键领域相较于英伟达处于劣势,但它正在积极地做出改变和追赶,并非毫无机会,AMD一直在不断优化自己的ROCm软件,目的就是让AI开发人员能更轻松地把更多AI模型「搬」AMD的芯片上。

除了AMD和英伟达这两大巨头外,越来越多的公司也开始进入AI芯片领域,许多互联网公司和技术巨头,如亚马逊、微软、Meta等都在开发ASIC芯片,以应对日益增长的计算需求。这些公司的加入,不仅丰富了AI芯片市场的产品线,也推动了技术的不断创新和升级。

福建名茶

福建名茶