人身险大赚3000亿:谁踏空了这波行情 谁又赚得盆满钵溢?

来源:今日保

大涨的股票,让三季度的人身险行业,成为那个最靓的仔,也预演2024年业绩的高光。

想想那接连的利好,和上市险企们迫不及待地发出业绩预增的消息;再想想2023年人身险行业过千亿的亏损,当知人身险三季度的业绩是怎样的扬眉吐气,极大缓解了萦绕行业颇久的各色焦虑,尤其是利差损的阴霾、偿付能力的压力。

再看看规定时间内已经披露三季报的70多家人身险公司:大赚3000亿,足足是去年同期的一倍。最大的助力,就是以大A为轴的资本市场的“繁荣”。这一点极大地体现在各家的投资收益率上,动辄5个点、6个点的投资收益,和随处可见的9个点、8个点的综合投资收益率,无不预示着保险公司在投资端的盆满钵溢。

另一个惊喜则是来自负债端——保费的增长也是蔚然可观,尤其是三季度当季在“炒停售”下的加持,前三季度可比口径下实现7.8%的保险业务收入同比增速,比上半年的5.1%足足多了2.7pct。

太多的机构前三季度实现了超过20%的增长,考虑到过去几年的数据,这一数字颇为提振士气。当然,也有相当部分的机构彻底“踏空”错失一二季度的机会,可以想象这部分只能过顺周期日子的企业,看着在三季度末和四季度的资本市场的狂欢会有着怎样的心境。

纵览负债投资两端的利好,三季度的经营,已经预示着行业从胜利走向另一个胜利。

这固然可以疲惫的人身险行业喘口气,迎来了难得调整窗口,但也必须认识到:短暂的胜利可以鼓舞士气,但也会掩盖问题,真正的向好还需行业基本面的真正向上。

如A股“疯牛”的调子,到底会怎样,尚有待观察。即便债市也涨势喜人,但听听上半年各家公司领导对750日均线的吐槽,便知因之提取的准备金恐怕也抵消不少…

再如一些基本问题:个险的人力见底了吗?“报行合一”下的银保、经代,找到新路子了吗…

那十多家尚未上岸的“风险公司”们,恢复偿付能力报告摘要披露的,除了大家养老外,也再没能多出来一家…

这也是必须考虑的,不能忽视这些有意与无意间被藏起来的问题,那些都是基本问题、决定更长远未来的问题,恰如疯牛与慢牛,行业亦如此。如眼下对开门红的焦虑,并未远离。

1

75家公司大赚3000亿,盈利格局哗变

龙头国寿净利超千亿力压平安

人保寿超太平和泰康

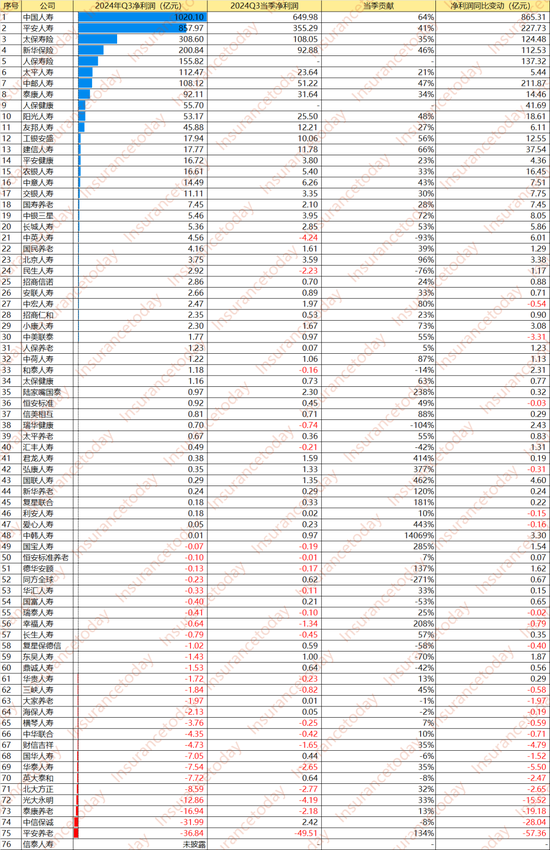

75家公司盈利2977亿,比去年同期的1236亿足足多了1741亿。48家盈利的公司实现净利润3135亿,和2023年三季度的1425亿相比,多了1709亿。具体来看:

第一梯队,国寿凭借着559%的增速,以1020.10亿元的盈利超越净利润857.97亿(+36%)的平安,而2023年前三季度,国寿仅有155亿左右,平安则为630亿左右。事实上,上次国寿股份利润力压平安乃10年前的事情了。经此一役,国寿坐实了保费规模和利润双领先双第一的江湖地位。

排名第三的太保寿险和第四的新华,分别靠着308.60亿元(+68%)、200.84亿元(+127%)的经营成绩算是站住了二梯队的位置。尤其是后者新华保险作为国内市场上不多的纯寿险蓝筹级股票,以笑傲同业的权益类产品占比在这一波本就利润大幅增长的三季度,颇有抢跑优势,在其市值增幅方面也体现得淋漓尽致。无疑为新华新班子主导的深度转型赢得更多空间和资源。

而这次领跑第三梯队的,是盈利155.82亿元的人保寿险,同比大增137.32亿元。尽管太平人寿以112.47的净利润排在其后,但5%的同比增速,和一扫去年百亿亏损,实现净利润高达108亿逆天神迹的中邮相比,似乎差点意思。传统豪强,泰康以92亿的净利润,和19%的净利润增速位居中邮人寿后面。这对于近年名声大噪的泰康而言,略有汗颜。

不过对这一点,需要注意的是,不同企业用的会计准则不同,有的用新会计准则比如上市公司和部分非上市险企,还有相当部分的险企用的是旧准则,是故会造成一些倒挂现象,也是利润版图格局大变的原因。

再往下,人保健康以55.70亿净利润成为人保系统的另一黑马,同比大涨近300%,力压53.17亿(+54%)的阳光,盖过45.88亿(+15%)的友邦…

不过这些盈利,几乎一半都来自三季度。2977亿元中,有1365亿元来自今年Q3当季度。48家盈利的公司中,更有21家Q3当季净利润占比超50%。比如:

平安、新华、阳光、中邮,Q3当季实现的净利润占比分别达41%、46%、47%和48%。工银安盛17.94亿净利润,10个亿来自三季度,占比达56%。

国寿1020亿净利润,Q3当季贡献了约650亿,占比达63%;建信约18亿净利润,近12亿来自三季度,占比达66%;中银三星今年的5.65亿净利润,Q3当季贡献了近4个亿,占比更是达72%。

当然,也并非所有公司Q3都大获丰收。

中英和民生-4.24亿、-2.23亿的亏损几乎折掉了全年一半的盈利;平安养老单季度近50亿的大出血,更是让净利润由正转负,从盈利近13亿变脸为-36.84亿。

再者,和去年同期相比,今年净利润下降的依旧有23家,不过处于亏损状态的公司从去年的34家缩减为27家。

尽管还有超1/3的公司处于亏损状态…不过,好的是,这些公司拢共“仅仅”亏了150多亿,比去年同期的180亿少亏了30亿左右。

这点亏损,和近3000亿的盈利相比,不值一提,丝毫影响不了行业的喜庆。

2

投资到底有多猛?中位数都有5个点

头部险企和外资险企凶猛

那么又是谁踏空了?

人身险公司前三季度的经营,算是交出了不错的成绩,特别是利润增长极其显著,堪称是一场酣畅淋漓的翻身仗。但这个钱,哪来的?

上市公司迫不及待披露的盈利预增公告,早已交了底儿,三季度报告里面,更是白纸黑字地写着:受资本市场上涨的影响,前三季度投资业绩同比增加。

资本市场,无非债市股市。

债市的走牛,保险公司算是拿到了的底仓收益,但同时,也要承受着利率下行的准备金计提压力。事实也表明,这些年一直在涨的债市,并没有撑起保险公司的盈利…

想靠着债市翻身,难。而股票就不一样了。

虽然保险公司用来炒股的钱,但历史上保险公司超额收益的钱几乎都是权益类市场奉献的,A股起着决定性作用。这也解释了固然权益类投资占比不高,但想想A股独特的“疯牛”行情,上了车,就能顶别家吭哧吭哧干好几个月,甚至好多年。直接改命,也不是不可能。

今年的股票行情,有两波。

今年年初大盘在2635.09位置开启反弹,差不多在5月份,摸到3157点。500个点的涨幅,又恰逢开门红收进来的保费,让不少的保险公司赚了一票,上半年一些公司动辄“三三四四”的收益水平,算是佐证。

其实2023年上半年也有一波不错的反弹行情,再加上新准则的执行,相较于旧准则,更多的资产被划归为以公允价值计量且计入当期损益,让上市保险公司实现了2023年一季度业绩开门红。

而9月底开始的这波行情,起飞的除了保险公司的股价,还勾起了市场对保险公司盈利改善的预期。回过头来看,这也并非头脑一热:五大上市险企今年Q3当季的净利润便超1200亿,几乎是前三季度净利润2543亿的一半。

具体到投资收益率上来看:

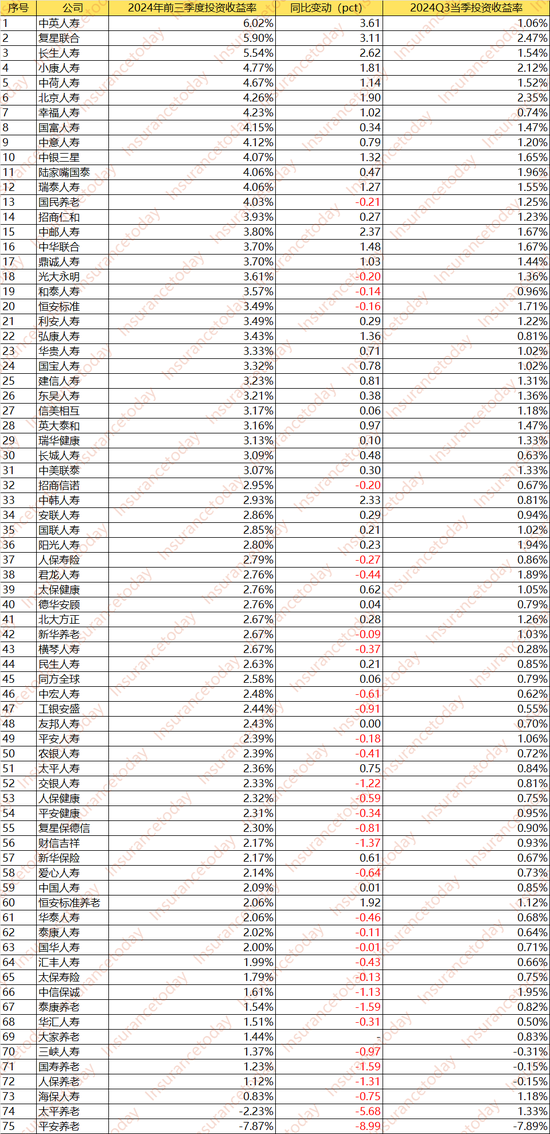

3家投资收益率超5%。其中,最高的中英人寿达6.02%,同比增加3.61pct;复星联合以5.9%紧随其后,同比增加3.11pct;长生人寿达5.54%,同比增加2.62pct…而去年投资收益率最高仅有4.24%。

不过,从市场中位数来看,投资收益率维度下,今年和去年的差别并不大,分别为2.76%和2.67%,投资收益率同比下降的公司甚至达35家。

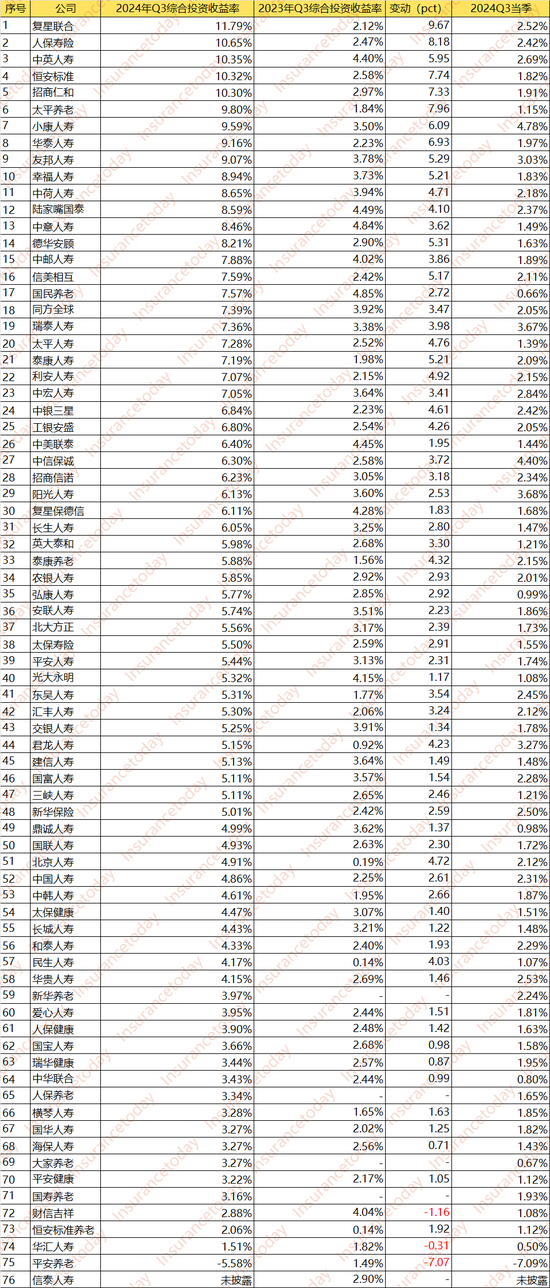

再看看综合收益率,尽管不进入当期损益,但更能说明资本市场对保险公司的影响。

今年前三季度,市场综合投资收益率中位数达5.50%,几乎是去年同期中位数2.67%的一倍,更有5家公司综合收益率超10%,9家公司超9%,14家公司超8%,23家公司超7%…48家公司在5%水平以上…

其中,复星联合达11.79%、人保寿险达10.65%,中英人寿达10.35%,恒安标准达10.32%,招商仁和达10.30%…分公司开得势如破竹的友邦也达9.07%…

真是,综合投资收益率没个“七七八八”,都没脸出门。综合投资收益率的大幅提升,缘由可能有二。

一方面或是保险公司对金融资产的重新分类所致,比如在旧准则下,更多的资产被重新划分为可供出售金融资产,其公允价值变动,也就进了综合收益。

另一方面或是不希望持有的股票等资产的公允价值波动过多地影响当期收益,便放在了影响综合收益的篮子里。避免股票的波动,实现平滑稳健的投资,显然更符合保险公司的人设。

就今年半年报看,中国平安投资组合中,FVOCI中2060.35亿的股票规模,较今年年初的1750.97亿增加了近17.67%,而FVTPL中的股票规模,仅为1258.95亿元,较年初的1170.12亿元增加7.59%。

待最后卖出时,这些所得便直接进入留存收益,算是贴了一波秋瞟。

不过,这秋膘的油水到底补得回来不,还得看看行情能否延续。如果这些股票跌了,虽然在利润表上看不见,但净资产的内伤避免不了,偿付能力也会受到影响。

3

最疯狂的还是冰火两重天的负债端

头部外资险企完美踏上行情

多家中小民营险企踏空

和第三季度行业利润在投资端的刺激下大幅改善类似,险企们的负债端也在三季度迎来一波高潮,直接拉动了行业全年的保费增速。

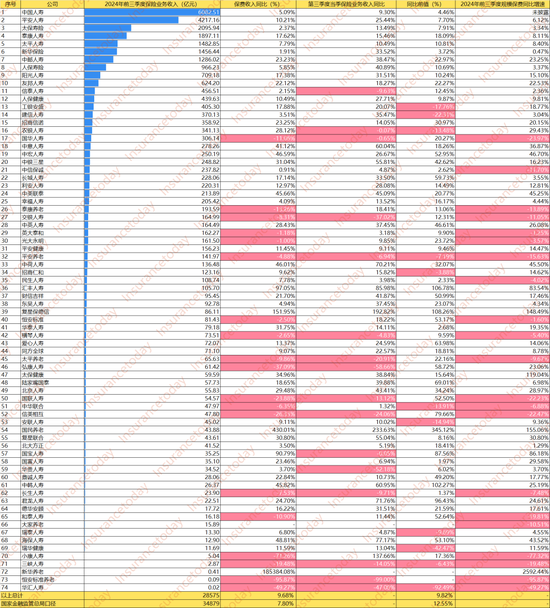

按照国家金融监管总局公布的行业信息来看,2024年前三季度,按可比口径,人身险公司原保费收入同比增长了7.8%。而上半年,这一口径下的同比增速还只有5.1%。由此可以明显看出第三季度保费增速的强劲力量。

在三季度偿付能力报告中,同样可以看到这种趋势。

在发布偿付能力报告,且有同期可比数据的70余家人身险公司中,前三季度保费一共超28000亿,同比增长9.68%,而第三季度当季,这些公司的保费增速就达到了18.38%的水平。

从绝对数据来看,70余家公司的保费收入为7123.3亿,不及前9月保费收入的1/4,但实际上,在以往多年的传统中,第三季度绝大多数时候都是保费收入的淡季,1/4这个占比水平,其实已经超过往年。

特别是一众们头部保费巨头,都在三季度普遍展现出超过本年度平均水平的增长势头,有的甚至还超过了行业增速。

平安单季度保费收入超过1200亿元,冠绝全行业,增速达到25.44%,新华的单季保费增长也取得了33.52%的水平,人保寿的增速甚至超过了40%……结合各家公司前三季度亮瞎眼睛的利润表现,堪称是增收又增利,收利两开花。

与先知先觉的行业巨头类似,大部分头部外资合资公司纷纷在今年抓住了报行合一下负债端的机会窗口,为三季度末的资本市场行情积蓄了足够的子弹。

这是今年一个特殊的现象:

往昔尽管保费规模上,中资公司当仁不让,但今年来外资的劲儿,铆得也挺足。同比增速超30%的16家公司里,差不多有10家外资、合资公司。其中复星保德信同比增速达151.95%,汇丰人寿也一改往日,保费收入几乎翻番。而中宏、中荷这些和激进靠不上边儿的老牌外资,也有着近50%的大踏步增长。

可以说,往日在银保市场、中介市场存在感较低的外资公司,今年名声大噪,雄霸榜单,生动上演了一堂“赚的就是逆周期钱”的实操课。

可怜太多国内中小险企只会顺周期而行,或因偿付能力压力,或本身产品问题、风险问题等原因,在巨大的利差损和报行合一下,纷纷收缩,在三季末乃至可能的四季度行情中又会是怎样的心境?

再看看19家保费增速为负的公司,其中15家是中资公司,小康人寿以-71.26%的膝斩领衔,老病号华汇继续腰斩,刚刚出了ICU的三峡人寿,依旧是-19%的负增长,泰康养老、国华、和泰、太平养老也打了9折。弘康、信美、国联等中小公司无不是20%以上的失速。

当然也必须承认,三季度的那一拨“炒停售”也极大助长了负债端的增速,多少赶上了一些。

严格来说,三季度的增长基本都来自于8月份预定利率即将下调的窗口期,在险企们迅速拿出“炒停售”这一传统艺能的加持下,当月行业新单同比直接逼近250%。

即便考虑到去年8月整个行业几乎躺平的表现,以及2023年7月的从“3.5%”到“3.0%”的最后疯狂,2024年8月的停售潮仍堪称恐怖,直接将拉动了整个第三季度的保费增长。

而好巧不巧的是,8月“炒停售”的保费表现迎面遇到了9月底资本市场的新局,更多的现金流让一众险企有了充足的“弹药”着实打了一场富裕仗。

站在战术的角度,这没有问题。但从长远的战略角度看,面对整个行业喊了多时,乃至深恶痛绝、形同洪水猛兽的“利差损”的担忧,应在这一波可遇不可求的行情中将“利差”彻底化解,顺势转型。

4

一场满是矛盾的业绩盛宴

胜利并未解决问题

背后是悲观的开门红与焦虑的从业者

当然,华丽的业绩数据无论如何还是能让保险公司们喘口气,放松高层大佬们的神经,尤其是行业揪心已久的利润层面将大幅改善。

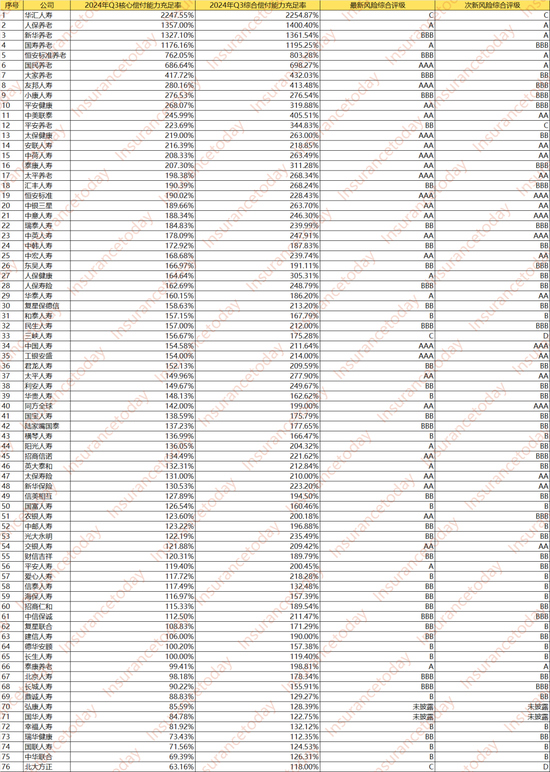

这样的业绩,不仅意味着挣到了更多的钞票,而且从三季报汇总来看,保险公司们的风险评级和普遍的偿付能力状况也基本稳定,即使不能称为就此翻身,起码也是一场及时的雪中暖宝宝。

从最新风险综合评级来看,A类31家,C类3家,没有D类。

北大方正和三峡人寿两家D类公司已“晋升”为C类,和华汇人寿一并成为“唯三”的三家偿付能力不达标公司;而另一家C类公司,平安养老,则回归BB评级。

有趣的是,和D类绝迹相比,这回AAA评级大换血更显眼,8家中仅恒安标准和国寿为“老三A”,而中意、中英、同方全球三家则跌落为AA级。

其中,国民养老因开业年限达标,从A跃升为AAA;友邦则是从BBB跳升为AAA。除恒安标准、国寿,以及国民养老、友邦外,新晋的AAA公司还有太保健康、中荷人寿、太平养老、工银安盛。

只是未来咋样,可能真经不起细想。但凡有点常识的人都能看出,至少都能感觉到,这种业绩表现大概率在相当一个阶段中,许是昙花一现。

远的不说,4年前的2020年,其实也是凭借着7月资本市场中的短期牛市,让当年饱受疫情影响的行业在利润上没有那么难看。

而在2024年这场股市波动过后,短时间内将很难遇到投资端的如此机遇,再想在利润端像今天这般扬眉吐气,估计将有那么亿点点的难度。

投资端尚需要“守株待兔”,负债端却还是维持着“利差经营”的模式,而且在8月停售潮透支市场与客户,新利率下产品吸引力下降,宣扬了好一阵子的分红险迟迟没有达到理想程度之时,围绕2025年开门红的悲观情绪已经开始蔓延。

从市场观察及各类媒体报道透露,不少人身险公司们都已然完成了全年任务,甚至早早开始开门红准备,但在2024年看上去如此华丽绚烂的业绩下,很多从业者却是越准备越感到困难,越准备越没信心。

在银保、中介纷纷正式进入“报行合一”的局面下,渠道人员的收入水平明显减少,而个险“报行合一”的消息越传越真。纵然各种“规划师”的项目纷纷上马,新的名字中外结合,层出不穷,但产品销售的市场难度却不会因为谁家的名字好听而有所缓解。

而在保险公司好不容易利润改善之时,先对基层员工持续的裁员、降薪、优化等各种动作似乎也并没有停止的迹象,那些奋斗、创业、奉献、共渡难关、末位淘汰等话语说辞仍然笼罩在绝大多数基层从业者的头上,至于公司增加的盈利、获得的好处能有多少能落在普通人的身上,还是切实感受荣誉与自豪,那就是另一个故事了。

比较残酷的是,市场更不会因为看上去的业绩改善给人们更多实质上的喘息,竞争也不会因为人们抱怨“又卷又难”而有半分仁慈。

就在银保“报行合一”落地后,趁着一众本就在银保渠道已经超费用负荷运作的中型险企面临重新调整之际,费用与财务能力相对较强的外资险企纷纷出手,在全市场银保新单普遍下滑的情况下逆势上涨,直接抢夺“报行合一”后险企们已经接不住的市场份额。

而友邦人寿在10月获批安徽、山东分公司,进一步加速机构扩张之路,特别是在山东这个传统个险超级重镇、多家险企个险基本盘所在地,势必要带去一点精英营销员的震撼。

加上各大公司早已在代理人、康养生态等领域战成一团,调整、转型、改革,每一个词都是难度,每一个字都是拼杀,行业以及各家公司甚至不会有时间,回味这场难得的业绩。

后记

资本市场的异彩

照得到躺在水底的未知领域吗

截至目前,仍有15家人身险公司没有发布偿付能力报告,其中几家公司已经是多年的老面孔,且不乏有千亿级规模水平的险企。而这些公司的总量,也是行业市场无法忽视的存在。

此次资本市场新局带动行业利润水平大幅改善下,这些公司仍然如同传说中的亚特兰蒂斯般,静静地躺在水底的深处。虽然不断有这些公司异常活跃的从业者猛刷存在感,但未知还在延续,并且目测在一定时期内,这种状况难以有根本上的变化。

当然对于行业自身来说,这种大放异彩的投资和利润表现,其实也不能起到真正改善的作用。且不说这种机会可遇不可求,稍微细想一下,这几年来行业在改革与转型中的重点思路与呼吁,正是要减轻对“利差经营”的依赖,减少资本市场波动对自身经营的影响,这才能成为跨周期的长期主义。

总不能一直延续着“资本市场下行影响投资收益,就是大环境不好,而靠资本市场挣到更多钱了,就是自己高质量发展成效显著”的惯性吧…

事实上,在这两年各种“炒停售”潮的带动下,行业的业务节奏已经与传统习惯出现偏离,加上今年资本市场的政策影响,使得2024年三季度的行业充满了特殊性,某种程度上其实很难与往年进行有效的比较分析。

加上在新旧准则的切换进程中,行业中一时两种准则林立,甚至一家公司在不同场合项目中,都运用不同的准则,到底是故意释放了些什么,还是有意藏住了些什么,同样不得而知。

险企们也只能按照自己的立场、目的与认知,自说自话,直到某一股力量与情况,突破了阈值。

只不过,现在似乎还并有没到那种时候,只是让人不得不感慨,大多数行业主体,也是在另一种程度上,躺在自己的水底。

福建名茶

福建名茶